이재광 이에스지모네타(주) 대표이사 / 전 CFA 한국협회 회장

/ 전 한국투자증권 리서치센터장 / 전 주택도시보증공사 사장

기관투자자(또는 자산소유자라고도 함)는 연금기금을 필두로 한 공제회, 신용협동조합, 퇴직연금 사업 주체 등으로 수혜자(beneficiary)로부터 자산을 모아서 운용하는 기관이며 이해관계자에 대하여 선량한 관리자의 의무 (Fiduciary Duty)를 지니고 있다. 최근에는 투자분석과 의사결정과정에서 ESG를 통합하는 것이 수탁자 의무를 적극적으로 다하는 것이라고 해석하고 있다. 주 1)

책임투자가 국내에서 소개된 것은 2006년 국민연금이 국내 주식 위탁 운용의 한 유형으로 사회책임투자형 위탁운 용사를 선정하면서 시작됐다고 할 수 있으니 벌써 15년이 지난 셈이다. “ESG 경영과 ESG 투자는 기존의 주주자본주의(shareholder capitalism)에서 새로운 모습의 자본주의인 이해관계자자본주의(stakeholder capitalism)로의 진화를 표방한다”고 주장하는 이도 있다. 주 2)

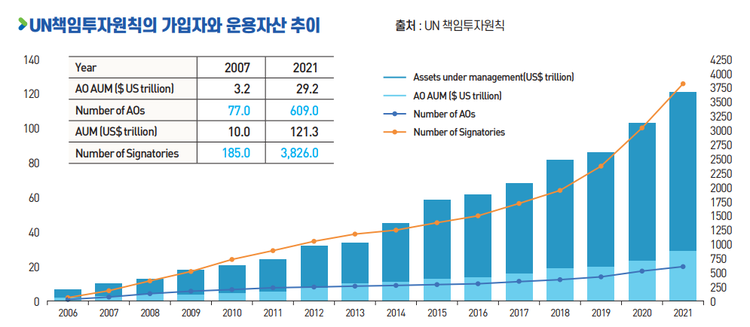

UN 책임투자원칙의 가입자와 운용자산 추이에서 보듯이 시장의 선도적인 역할은 연금기금이 선도하고 자산운 용사가 뒤따르는 모양이다.

“국내의 주요 연금기금과 공제회, 퇴직연금 등을 포함한 자산소유자의 책임투자 원칙의 도입과 실행은 국내의 책임투자뿐만 아니라 해외의 투자 다변화에 있어 외국의 연기금과 동일선상에서 투자를 실행할 수 있다는 측면에서도 중요하다”는 주장에 귀 기울일 필요가 있다. 주 3)

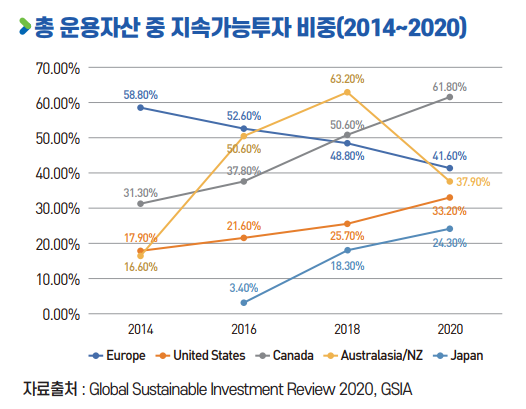

총 운용자산 중 지속 가능(책임) 투자의 비중을 보면 캐나다가 61.8%로 가장 높고, 유럽이 41.6%, 호주/뉴질랜드가 37.9%, 미국이 33.2% 그리고 일본이 24.3%를 차지하고 있다. 주 4)

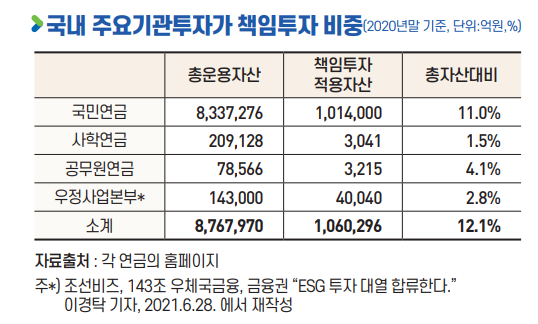

국내 기관투자자들도 2021년 들어 경쟁적으로 ESG 투자에 관심을 기울이고 있다. 국민연금을 비롯한 사학연금, 공무원 연금 등 연금기금과 우정사업본부, 노란우산 공제회 등도 수년 내에 책임투자를 전체 자산의 몇 퍼센트까지 끌어올리겠다는 청사진을 제시하고 있다. 하지만 현실은 이제 걸음마 단계이다.

국내 주요 기관투자가의 책임투자 비중은 다음과 같다. 국민연금은 국내 주식 위탁 운용 8조 원과 직접 운용 중 책임투자를 적용하고 있다고 하는 93.37조 원으로 총 자산 대비 11.0%, 공무원 연금이 4.1%, 우정사업본부가 2.8% 그리고 사학연금이 1.5%이다. 4대 연금기금의 전 체 운용자산 대비 약 12.1%가 책임투자를 적용하는 것으 로 집계되고 있다. 그리고 국내 약 70조 원의 상장지수펀드(Exchange Traded Fund, ETF) 주 5)중 겨우 5,032억(7.2%)이 ESG 관련이다.

ESG를 고려한 책임투자를 적극적으로 늘리려는 국내 기관투자가의 노력은 고무적이나, 원하는 결과를 얻기 위해 몇 가지의 전제가 필요하다.

첫째, 기관투자가는 자산군(asset class)의 한 유형(style)이 아닌, 전체 자산을 총괄하는 최상위의 투자지침서 (Investment Policy Statement, IPS)에 책임투자 철학을 확고하게 명기해야 한다. 이는 지난 15년간 책임투자를 주식의 한 유형으로 간주했던 소극적인 자세에서 벗어나 제대로 책임투자를 실행할 수 있는 가장 중요한 출발점이다.

둘째, 국내외의 다양한 ESG 데이터를 잘 분석해 각 기관 투자가의 운용 철학과 자금의 성격에 맞는 ESG 자료를 선택(다중 선택도 포함)해야 한다. 물론 ESG 데이터가 구매 가능해야 한다.

셋째, 책임투자를 실행할 수 있는 조직을 갖추고 전문 인력을 육성해야 한다.

넷째, ESG 데이터를 내부자산운용에 어떻게 적용(통합) 할 것인지를 고민해 최적의 프로세스를 구축하고 지속적으로 모니터링하면서 관리해야 한다.

다섯째, 외주 운용의 경우 운용자(asset manager)가 기관투자가의 책임투자 철학을 구현할 수 있는 운용 철학과 운용조직 및 프로세스 그리고 운용 능력을 갖추고 있는지 점검하고 지속적으로 관리해야 한다. 어느 하나 쉽지 않은 일이나 그렇다고 시작을 주저할 정도는 아니다.

최근 국내 기관투자가의 언론 기사를 그대로 적용하면, 향후 5년 이내에 운용자산의 50%는 책임투자를 적용하는 자산이 될 것이다. 그리고 국내에 상장된 상장지수펀드(ETF)의 50% 이상이 ESG를 적용한 책임(지속 가능) 투자를 표방할 것으로 예상된다. 책임투자를 받아들이고 이를 내재화하는 속도에 따라 자산소유자도 자산운용자도 그 운용의 지형이 많이 달라질 것이다. 새로운 ESG 투자의 시대가 열리고 있다.

<주1> “Fiduciary Duty in the 21st Century: Final Report”. UNEP FI & PRI 2019년 10월

<주2> “공적 연기금의 ESG 투자 현황과 과제”. 자본시장연구원, 남재우. 이슈보고서 21-20

<주3> “ 책임투자와 자산소유자(Asset Owner)”. 이재광, CG Review_201409-10

<주4> “Global Sustainable Investment Review 2020, GSIA

<주5> 주식시장에서 거래가 가능한, 거래 목적의 투자신탁(펀드) 상품이다